Ein Beitrag von

Andreas Wegmann

Veröffentlicht am

22.07.2022

Aktualisiert am

03.11.2023

Lesezeit

3 min

Inhalt des Artikels

In der EU hat der Verbraucherschutz hohe Priorität. Im Zusammenhang mit Geldgeschäften werden die Anbieter besonders intensiv beaufsichtigt, um finanzielle Schäden durch geplanten Betrug oder auch schlechtes Management zu verhindern. Andererseits soll Innovation und Wettbewerb gefördert werden, damit Wirtschaft und Verbraucher die bestmöglichen Finanzdienste erhalten. Würde nur eine einzige Art von Banklizenz für alle denkbaren Finanzgeschäfte erlaubt sein, würden es EU weit nur einige wenige Bankmoloche geben, die den Markt unter sich aufteilen und sich gleichzeitig auf ihrer Systemrelevanz ausruhen könnten. Die EU versucht durch Abstufungen der Banklizenzen auch kleinen Unternehmen Bankgeschäfte zu erlauben, um Wettbewerb und Innovation zu fördern. Ein Ergebnis dieser regulatorischen Gestaltung ist das E-Geld-Institut und das Zahlungsinstitut. Was aber ist E-Geld Institut und welchen Zweck hat es?

In der EU hat der Verbraucherschutz hohe Priorität. Im Zusammenhang mit Geldgeschäften werden die Anbieter besonders intensiv beaufsichtigt, um finanzielle Schäden durch geplanten Betrug oder auch schlechtes Management zu verhindern. Andererseits soll Innovation und Wettbewerb gefördert werden, damit Wirtschaft und Verbraucher die bestmöglichen Finanzdienste erhalten. Würde nur eine einzige Art von Banklizenz für alle denkbaren Finanzgeschäfte erlaubt sein, würden es EU weit nur einige wenige Bankmoloche geben, die den Markt unter sich aufteilen und sich gleichzeitig auf ihrer Systemrelevanz ausruhen könnten. Die EU versucht durch Abstufungen der Banklizenzen auch kleinen Unternehmen Bankgeschäfte zu erlauben, um Wettbewerb und Innovation zu fördern. Ein Ergebnis dieser regulatorischen Gestaltung ist das E-Geld-Institut und das Zahlungsinstitut. Was aber ist E-Geld Institut und welchen Zweck hat es?

Was unterscheidet E-Geld Institute von Banken?

E-Geld Institute (elelctronic money institute, EMI) dürfen nicht alles, was (Universal)Banken dürfen, aber dafür sind die Auflagen z.B. bei der Kapitalausstattung deutlich geringer. In Deutschland gilt für Banken das Kreditwesengesetz (KWG), während EMIs nach dem Zahlungsdiensteaufsichtsgesetz (ZAG) behandelt werden. Wie der Name schon vermuten lässt, hantieren sie mit E-Geld und dürfen also nicht mit Bargeld umgehen. E-Geld-Institute dürfen E-Geld z.B. in Form einer Chip-Karte oder mittels Softwarelösung (z.B. für Smartphones) ausgeben. Sie müssen dabei immer auch einen Zahlungsdienst erbringen, also die Übertragung von Geld zwischen einem Sender und einem Empfänger ermöglichen. Eine Verwahrung von Guthaben ist nicht zulässig.

EMIs dürfen selbst keine Kredite gewähren und auch keine Wertpapiergeschäfte tätigen. Obwohl E-Geld Institute für Ihre Kunden Konten führen, sind dies keine Bankkonten.

Zahlungsinstitute

Etwas leichtgewichtiger sind die sog. Zahlungsinstitute (payment institution – PI). Sie dürfen Guthaben entgegennehmen und an einen Empfänger weiterleiten. Dazu können, müssen aber keine dedizierten Konten eingerichtet werden. Das deutsche ZAG Gesetz kennt eine Vielzahl von Unterscheidungen aller zulässigen Tätigkeiten. Um eine Lizenz in Deutschland zu erhalten muss der Antrag von der zuständigen Behörde „Bundesanstalt für Finanzdienstleistungsaufsicht“ (BaFin) genehmigt werden.

Eine Datenbank der in Deutschland zugelassenen Institute findet sich auf der Seite der BaFin.

Wer nutzt EMIs und PIs?

In Deutschland gab es schon vor dem ZAG einige Unternehmen die innovative Lösungen im Zahlungsverkehr mittels Lastschrifteinzug angeboten haben. Sowohl in Ladengeschäften als auch im E-Commerce werden per Lastschrift Zahlungen abgewickelt und bieten für Händler eine günstige Alternative zu Kartenzahlungen.

Ein großer Teil der Tätigkeit sind auch „einfache“ Finanztransfergeschäfte, bei denen z.B. kostengünstige Überweisungen ermöglicht werden.

Da sich EMIs und PIs meist auf einen Geschäftsvorfall fokussieren und diesen dann optimal gestalten, ist die Kostenstruktur und die Prozessgeschwindigkeit besser als bei Universalbanken.

E-Geld Institute in der EU

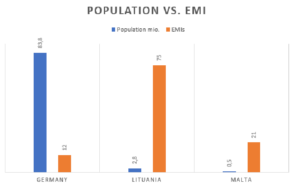

Eine EU-Verordnung wird von den Mitgliedstaaten in nationale Gesetze umgesetzt und die Ausgestaltung ist dann ähnlich, aber nicht gleich. Blickt man nun auf die Anzahl der zugelassenen E-Geld Institute im Vergleich zur Bevölkerungsanzahl, gibt es Auffälligkeiten. Gerade kleine Staaten wie Luxemburg, Malta und Litauen haben exorbitant viele EMIs und PIs.

Eine EU-Verordnung wird von den Mitgliedstaaten in nationale Gesetze umgesetzt und die Ausgestaltung ist dann ähnlich, aber nicht gleich. Blickt man nun auf die Anzahl der zugelassenen E-Geld Institute im Vergleich zur Bevölkerungsanzahl, gibt es Auffälligkeiten. Gerade kleine Staaten wie Luxemburg, Malta und Litauen haben exorbitant viele EMIs und PIs.

Die Unternehmen dürfen ihre Lizenz innerhalb der EU nutzen und suchen sich daher einen Staat mit möglichst freundlichen Zulassungsbedingungen. Die Geschäfte werden dann vorrangig in den anderen EU Staaten betrieben.

Teilen